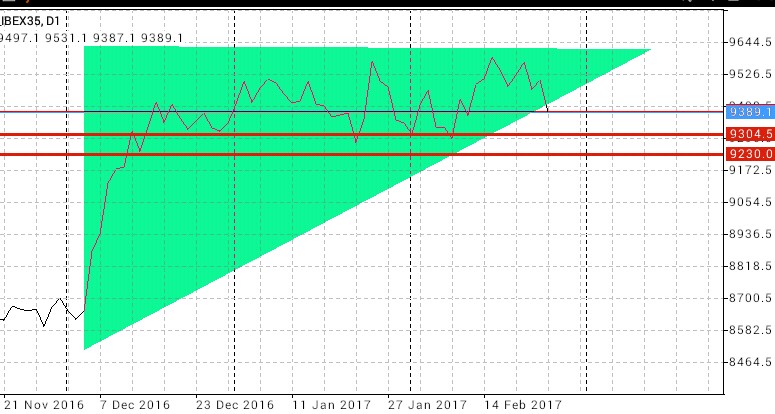

Aparentemente estas imágenes no te dirán nada. Son una técnica de sombreado de velas que llevo usando ya cierto tiempo.

Se trata en realidad de una proyección entre dos velas.

Tomamos el máximo de cada una y lo proyectamos sobre el máximo y mínimo de su contraria.

En periodos diarios dejamos dos velas en medio de la proyección, siendo cuatro el total de la misma. Sirve para cualquier periodo pero varía el número de velas según el espacio temporal que escojamos.

Observa:

- El "triángulo" que forma a tu izquierda siempre será la dirección del mercado

- El de tu derecha la es lógicamente el contrario.

- En una tendencia alcista si el de la derecha (contrario) es mayor, la tendencia continúa en la siguiente vela. En caso contrario la siguiente vela cerrará con un precio a la baja.

- En una tendencia bajista si el de la derecha es mayor la siguiente vela contradice y el precio es al alza. Caso contrario, la tendencia continúa.

Que te parece?

Seguiré publicando posts referentes a esta técnica. Por el momento no la uses. Solo practica con ella. Resulta de buena ayuda en bastantes momentos.